十年磨一剑,绿城管理正式踏上IPO之路。

2月28日晚间,绿城中国建议拆分绿城管理于香港联交所主板独立上市。几个小时后,靴子落地,绿城管理的招股书挂了出来。

559页的招股书,绿城管理和代建行业翻了个底掉。

地产代建,是一门好生意。

媒体在取标题时,给了绿城管理多个耀眼的标签:代建“独角兽”、“代建之王”。相当于重资产的地产商来,它足够“轻”,多年毛利率高达50%,令众多地产老板们垂涎不已。

但幸运落到了绿城中国的身上。尤其是张亚东执掌绿城中国一年多来,代建业务在资本之路提速。

最近一年来,内地物业公司刮起一股上市潮,它们最大的特点,就是“轻资产”。而作为“代建第一股”,绿城管理是否会备受资本市场追捧呢?

2019年合同销售金额664亿元

不到两年的时间内,在张亚东的带领下,绿城中国首次突破了2000亿的销售大关。除了业绩的提升,在他的推动下,被搁置了三年有余的代建业务上市计划终于重新启动。

对绿城中国而言,近几年绿城管理的销售业绩在其总销售额的比例保持在30%以上。在2019年的中期业绩发布会上,张亚东提出要做代建行业的领导者。从一组数字就可看出他的务实作风和在代建业务上的认真劲儿。

2017年、2018年及截至2019年9月30日,绿城管理已有的新订约代建项目分别为43、106及59个,其新订约总建筑面积分别达致1060万平方米、2240万平方米及1450万平方米。2018年的销售额552亿元,2019年的销售金额达664亿元。

在2018年底,绿城就已占据中国代建市场41.1%的份额。截至2019年9月底,绿城管理拥有262个代建项目,管理总建筑面积为6850万平方米。

绿城管理的代建规模一路壮大到走向上市,张亚东功不可没。可以说,目前为止,但在代建这个行业,绿城管理稳坐头把交椅。

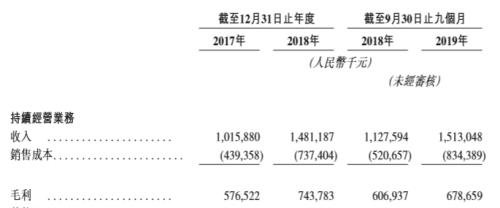

规模的扩大势必带来收入的增加,于2017年、2018年及截至2018及2019年9月底,绿城管理收入分别为人民币10.16亿元、14.81亿元、11.28亿元及15.13亿元。确实,收入的增长有目共睹。

净利润率19.6%

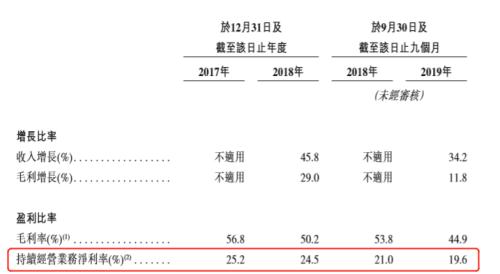

绿城管理录得的毛利润分别为5.77亿元、7.44亿元、6.01亿元和6.79亿元,毛利率分别为56.8%、50.2%、53.8%及44.9%。

毛利率却在与收入背道而驰,不仅呈直线下降趋势,且首次低于了50%。于2017年、2018年以及截至2018年及2019年9月底,但相比于传统房地产开发业务,这个数字还是很吸引人。

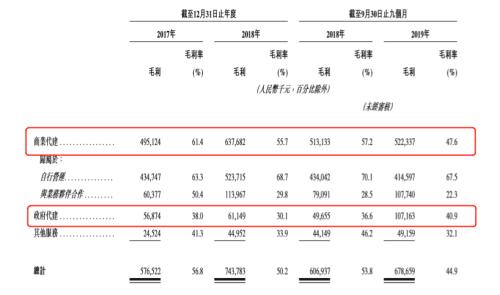

绿城管理的销售成本由截至2018年9月30日止九个月的5.21亿元增加60.3%至2019年同期的8.34亿元。在发展的过程中,绿城管理离不开与合作方的密切配合,在此过程中,则需要付出一定比例的服务成本,其中大部分是支付给合作方的管理费。

在2017年、2018年以及截至2018年及2019年9月底,服务成本占商业代建收入的比重分别为9.4%、27.3%、27.7%及45.6%。2019年9月底,商业代建的毛利率与2018年同期相比下降了近10个百分点。

商业代建分别占其总收入的79.4%、77.3%、79.5%及72.6%。

绿城管理的两大主要业务是商业代建和政府代建,而商业代建又是利润的主要来源。在2017年、2018年以及截至2018年及2019年9月底,

期内,绿城管理持续经营业务的所得利润分别为2.57亿元、3.63亿元、2.37亿元及2.96亿元。相比于毛利润率这样的账面利润率,净利润率更能反映一家公司真实的盈利水平。在50%的高毛利背后,其持续经营业务的净利润率由截至2018年9月底的21.0%减少至2019年同期的19.6%,相比于2017年,下降了5.6个百分点。

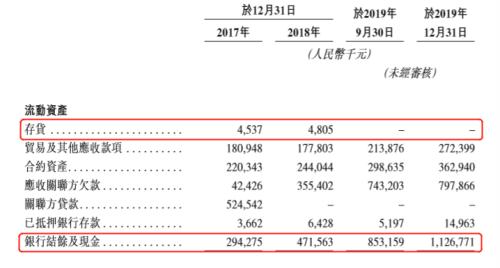

存货“清零”

绿城管理的流动比率从2017年底的0.73上升至2019年9月底的1.02,公司资产的流动性增强。同时,2019年9月底到年底,账面并无任何存货。存货主要包括园林景观设计及景观设计业务所用的树木和幼苗,为何突然减少至零?

这部分被视作为“已终止经营的业务”,在2019年9月末的亏损达到近1790万元,而2018年,利润也才仅为180万元。将这一亏损的业务在恰当的时机进行出售,在一定程度上优化了“持续经营业务的利润率”。在2017年和2018年末,绿城管理账面上尚存在1000万人民币,将在一年内到期的银行及其他借款,截至2019年9月底,这一数字也已清零。在此前,这部分银行借款皆为景观建设业务所产生。

公司已决定在2019年9月决定出售全部景观建设,所以景观建设的存货入账计作分类为持作出售的资产。

作为一家以代建为主要业务的公司,绿城管理需要的是轻资产运行。将此类资本密集型业务进行剥离,或许不仅可以避免利润上的损失,也更能符合现有的运行模式。

财务稳健

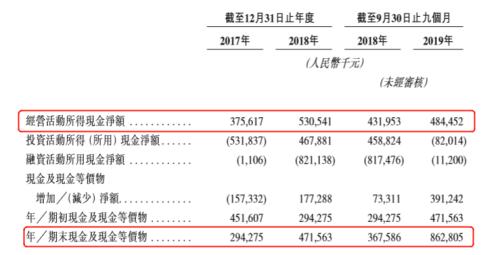

在2018年底,绿城管理的银行结余及现金仅为4.72亿元,2018年9月末为8.53亿元,2019年底已增加到11.27亿元。

也就是说,在准备上市之前,绿城管理不仅偿还了所有借款,剥离了亏损业务,并且资金储备量大大增加,一年的时间内现金翻了两倍还多。这部分资金主要是经营活动所得现金净额增加所致。

经营活动所得现金净额分别对应为3.76亿元、5.31亿元、4.32亿元和4.84亿元,

2017年、2018年以及截至2018年及2019年9月30日止九个月,经营现金流稳健增长。经营活动所得现金净额与净利润之比达到174%,2018年底此值为145%。一直以来,绿城管理净利润的含金量较高。虽利润率有所下降,但总体利润的质量水平仍然“在线”。

截至2017年及2018年12月31日及2019年9月30日,绿城管理分别录得流动负债净额4.6亿元及1.84亿元及流动资产净值5160万元,流动资产净值在2019年首次回正,并于年末取得突破性增长,达到5.64亿元。

截至2019年9月末,绿城管理的现金及现金等价物在尚有8.63亿元,是去年同期的2.3倍。

负债方面,在偿还既有的银行借款之后,绿城管理目前并没有其他有息负债。此外,可动用银行融资额度尚有10.19亿元。与2018年末相比,流动负债在2019年9月末增加了50%,主要由于应付关联方欠款增加较多所致。

轻资产运行的绿城管理,并不需要为项目投入大量资金,公司本身也没有财务杠杆。不仅是代建业务,绿城管理的“野心”不小。对于募资用途,绿城管理在招股书中披露,除有一部分资金会被用于发展商业代建业务外,还有一部分将会被用于探索代建行业价值链发展上的业务机会,开发生态圈,其将作为一个整合由优质物业开发供应商提供的全面服务的平台经营。

截至2月28日收盘,绿城中国的总市值为222.74亿港元,绿城旗下的另一项轻资产板块——绿城服务,总市值已超过绿城中国,达到了271.77亿港元。在张亚东的领导之下,代建这块“香饽饽”值得再次期待。(魏薇)

关键词:

营业执照公示信息

营业执照公示信息