继顺丰控股(002352)、顺丰房托(02191.HK)、嘉里物流(00636.HK)之后,12月14日,“即时物流第一股”顺丰同城(09699.HK)在港交所挂牌上市,成为顺丰创始人王卫收获的第四个IPO。

从O2O模式兴起,到美团、饿了么以及顺丰同城相继独立,如今国内企业赴港上市成为主旋律,即时配送领域也迎来了首家上市公司。相比普通快递,即时配送在运输时效上更快,这使得这一市场规模仍在不断扩大。艾瑞咨询数据显示,预计到2025年订单量将进一步增至795亿单,2020年至2025年复合年增长率为30.5%。

如今,即时配送的服务场景已从最初的餐饮外卖,扩展至其他对时效要求更高的服务领域。以顺丰同城为例,其业务已不单是餐饮外卖,更与同城零售、近场电商以及近场服务等相关。2016年,顺丰同城从顺丰内部的一个事业部开始同城试点,此后在2019年宣布业务独立,并成立顺丰同城作为主要经营实体,这中间仅用了五年时间。

与此同时,即时配送的竞争对手仍然不绝,针对C端用户的闪送、UU 跑腿等在参与竞争。且在顺丰同城上市的前夕,UU跑腿也刚完成来自B+轮数亿元融资,其融资由58产业基金领投,优多资本跟投。

顺丰同城近三年数据显示,2018年至2020年,顺丰同城净亏损为3.3亿、4.7亿、7.58亿;同行里早前已上市的达达集团,2018年至2020年,净亏损为18.78亿、16.7亿、17.05亿。

亏损的背后,更大程度上是需求和供给的失衡。美团以及饿了么拥有最大的外卖业务订单,这使得美团配送和蜂鸟两家成为了行业双寡头。当下,上市再融资成为顺丰同城应对市场变化,以及抵抗外部竞争的手段。

12月14日首日开盘,顺丰同城1秒破发,盘中一度跌超11%。截止收盘,顺丰同城每股报14.9港元,较16.42港元的发行价跌幅9.26%,总市值为34.47亿港元。

即时配送规模化的利与弊

即时配送兴起于餐饮外卖行业,经过数年发展才逐渐拓展为多品类、多业务类型,例如同城零售、跑腿代办等。

从市场份额的分布来看,即时配送业务普遍集中在我国一二线城市,尚不具备向下沉市场大规模拓展的能力。《中国智慧物流末端配送趋势报告》调研数据显示,受访者仍然最关注物流配送的时效性。换言之,即时配送行业核心依然是“以快立本”。

即时配送的运力组织大体分为代理和众包两种形式。以顺丰同城为例,其建立了一个融合运力池,主要由专职骑手和众包骑手组成。

招股书数据显示,截至2021年5月31日,顺丰同城的业务已覆盖全国超过1000个城市,53万B端商家及1.26亿C端用户,平台注册的骑手超过280万。

不可否认,即时配送是当下最要求时效的物流方式,原因在于即时配送从需求产生到服务响应,更多是用户点对点的即时性需求被满足。也正是由于即时配送点对点人力配送的特点,决定了规模效应无法实现。

2018年至2020年,顺丰同城人力外包成本及顺丰同城雇员福利开支分别为11.98亿元、23.77亿元、49.21亿元,占营业成本比例分别为97.8%、97.3%、97.8%。短时间内不可替代的人力成本作为即时配送行业的最主要成本,加之规模效应短时间内难以实现,这成为众多即时配送平台亏损的根因。

对比快递业务,随着日均件量的不断提高,快递对应单件的成本会逐渐下降,但即时物流的单件成本包含了骑手成本,日均件量越高,单票成本不仅不会大幅降低,反而趋于不变甚至走高。

在这种情况之下,即时配送行业更高的时效需求以及对劳动力的高度依赖,很程度上决定了其很难在短时间内,通过规模效应达成盈利目标。

顺丰同城在混战中卡位

当下,即时配送领域,既有京东、美团这样的互联网巨头,也有顺丰这样的物流快递龙头。此外,还有类似UU跑腿、闪送这样的创业公司。

即时配送在当下市场,蕴含着更多的业务想象空间。一方面链接C端用户,为其提供更高品质的服务,并向消费互联网作价值延伸,另一方面这也链接B端制造,通过精准营销向工业互联网延伸价值链。

这在此前百度进军外卖业务中就有所体现。2016年3月,百度外卖CEO巩振兵就在开店创业者服务论坛演讲中提及,“百度为什么要去做外卖,我们真正想做的是同城物流,同时欲做中国最大餐饮控股集团。”

当下,市场中主要的玩家几乎都是在2015年左右入局,混战抢夺同一个市场,但打法却各不相同。顺丰同城定位中高端,所以单价也相对较高。招股书显示,顺丰同城和一些连锁餐饮品牌存在合作,包括喜茶、麦当劳、老娘舅等餐饮品牌,还有天虹、海澜之家等商户。在合作商家的选择方面,顺丰同城通过对时效、服务均有要求的合作方来稳固自己中高端的品牌形象。

对巨头而言,在即时配送市场中站稳脚跟,既有利于得到增量用户,同时也有利于提高盈利能力。以京东及其控股的即时配送公司达达为例,消费者如果对京东到家服务的粘性逐渐变高,再加上消费者通过京东体验了其他业务,这些带动性收入可以抵消达达在部分业务上的亏损性服务成本。

另一方面,互联网公司进入即时配送赛道也是为了挖掘更高价值的客户,并把他们留在平台上,再从存量用户中寻找那些愿意为更高质量的即时配送付费的客户。正是因这行业的入口和出口特性,以及背后更为广阔的市场,这才导致当前的入局者,更多是有资本实力的互联网公司和快递业龙头,这些企业要么倚靠强大的电商商流,要么紧紧拥抱物流供应链。

即时配送的发展关键还是与商流结合,类似京东旗下达达这样玩家,目标比较清晰。其和顺丰同城一样,达达也与山姆会员店、丝芙兰等品牌达成合作,此外还有京客隆这样的大型商超。

顺丰同城一直致力于成为第三方的即时配送公司,这一特征决定了它与其他平台之间不存在流量竞争,因而商超到家、生鲜电商、社区团购平台都存在合作可能,这既有业务发展自由度,同时这也更利于顺丰同城在B2C赛道发挥优势。

即时配送的出路在哪儿?

在招股书中,顺丰同城简单将未来服务场景,概括为从成熟场景(例如餐饮外卖)拓展至增量场景(例如同城零售、近场电商及近场服务)。

近场电商,在这几年的到家趋势下被频繁提起。其更多是根据消费者距离,满足3-5公里半径内,与消费者生活相关的高频需求。这在当下最为典型的就是本地生活和社区电商,滴滴旗下“橙心优选”、拼多多的“多多买菜”、美团的“美团优选”以及阿里的“MMC事业群等”等,这些都是近场电商的探路者。

但在行业近一年的监管之下,社区电商整体进入重整阶段。眼下,市场中坚持到最后的玩家几乎都是巨头。更刚需更高频的餐饮外卖业务,早已被美团、饿了么占据,两家平台在即时配送业务上也均有布局。

申万宏源测算数据显示,尽管全网快递依然有较高的履约效率和一定的不可替代性,但长期来看,即时配送物理与形式将替代普通快递的比例将在15%-25%之间。而在一二线城市中,替代比例高达50%左右。而作为独立第三方快递,顺丰同城想要获得大发展并不容易。

成本控制层面,当下的即时配送平均成本在6-8元/单,相较于普通快递,价格不占优势。而对技术算法进行更新迭代、并对消费者作优化提高骑手配送效率等,以此提升人效,大多数即时配送品牌都在尝试。但从眼下的实际应用来看,成效并不明显。

SKU(商品支数)方面,电商仍具有无可替代的优势,即海量长尾商品的优势。不管是淘宝、京东还是拼多多,SKU都是数以亿计,这是任何商超都难以匹敌的量级。

不过,顺丰同城最根本的劣势还在于流量。在今年Q1业绩说明会上,顺丰集团董事长王卫表示:“公司的愿景是成为独立第三方行业解决方案的数据科技服务公司,而对社区团购来讲是需要商流的,我们坚决不碰商流,因为我们是独立的第三方。”

但作为第三方即时配送平台,与背靠平台的美团闪送相比,顺丰同城更缺的是流量导入,美团配送、蜂鸟、达达,背后都有本地生活服务平台,以此为近场电商提供流量入口。

或正是出于对自身业务未来的考虑,顺丰同城引入了基石投资者阿里旗下淘宝,以及哈啰出行。哈啰出行CEO杨磊表示,“哈啰集团目前正基于出行业务的流量底盘,大力发展本地生活领域的创新业务,通过本次基石投资,双方将在换电基础设施、智能硬件、本地生活等领域达成更紧密的合作。”

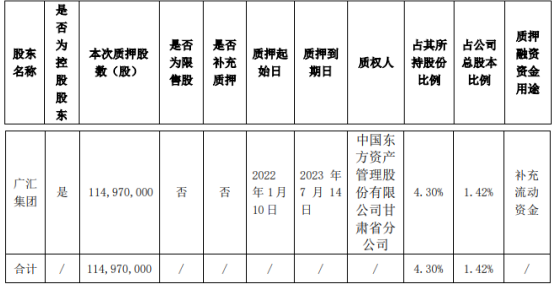

营业执照公示信息

营业执照公示信息