2月份连续5个涨停板,让安徽金种子酒业股份有限公司(下称“金种子酒”,600199.SH)进入投资者的视线。

原因是2月16日的一纸公告:公司控股股东阜阳投资正计划将持有的安徽金种子集团有限公司49%的股权以非公开协议方式转让给华润战投。股权转让完成后,阜阳投资将持有金种子集团51%的股权,华润战投持有49%,金种子酒控股股东仍为金种子集团,实际控制人仍为阜阳市人民政府国有资产监督管理委员会。

消息公布当日,金种子酒股价随即大幅拉升并涨停封板,直至22日连续5日“逆势”涨停。3月7日,该股收于23.54元/股。

不过,1月底金种子酒发布的年度业绩预告并不乐观,2021年公司归属于股东净利润预亏1.55亿元至1.85亿元。而从2021年三季报来看,金种子酒是当期两家亏损的白酒企业之一。

战投的引入在提振二级市场投资热情的同时,能否助力公司走出业绩困境?

2021年业绩预亏

公开资料显示,金种子酒1998年在安徽省阜阳市成立,前身为阜阳县酒厂。公司于1998年登陆上交所,实控人为阜阳市国资委,现有“金种子”、“醉三秋”两个中国驰名商标、“颍州”一个“中华老字号”。

公司主营行业分为酒业和医药,主营产品分为中高档酒(主要有金种子、醉三秋1507等产品,售价主要在150元/瓶至250元/瓶)、普通白酒(主要是祥和系列、种子酒系列、颍州佳酿,产品售价在50元以内)和药品。

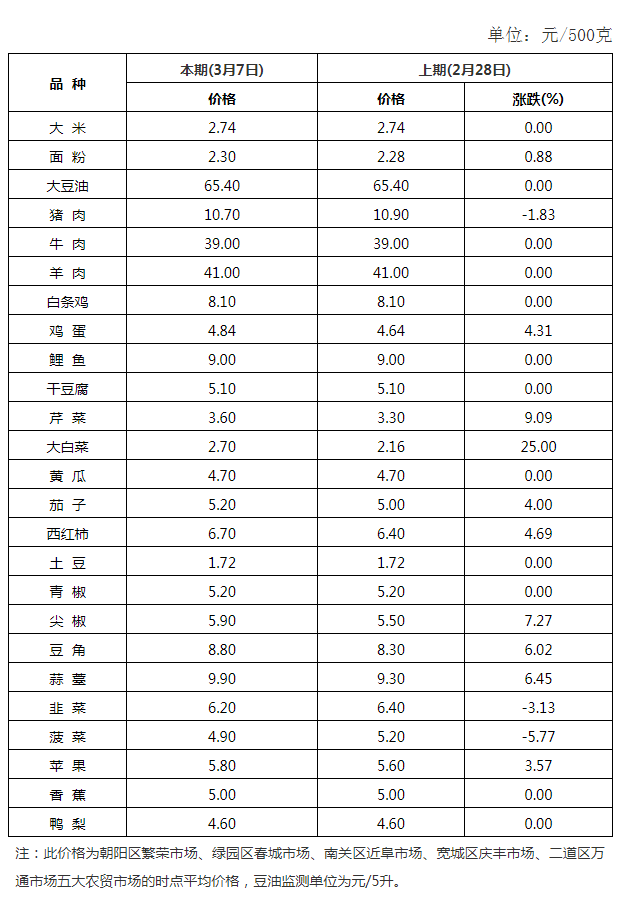

金种子酒主营收入构成

去年三季报显示,金种子酒前三季实现营业总收入8.07亿元,同比增长21.59%,归母净利润-1.44亿元,同比下降37.36%。Wind数据显示,这一表现在同期的白酒公司中排名均靠后。

可以看出,金种子酒是2021年前三季度A股亏损的两家酒企之一,且亏损最为严重。公司表示,主要原因是白酒产品结构处于调整期,次高端产品销售占比较低,综合销售毛利较低。

那么在白酒消费旺季的第四季度,该公司是否有所改善?

1月29日,金种子酒发布2021年业绩预告,预计亏损1.55亿元至1.85亿元,扣非净利润亏损1.8亿元至亏损2.1亿元,也就是说,2021年第四季度,亏损仍在继续,照此计算,从2019年起公司扣非净利润连续三年亏损。

二级市场投资者对金种子酒2021年四季度业绩表示关注

上述业绩预告中称,“业绩预亏主因是公司白酒产品结构处于调整期,次高端产品销售占比较低,综合销售毛利较低。”

那么,屡次在公告中被提及的“毛利率”出现怎样的变化?又是什么原因导致“次高端产品销售占比较低”?

竞争加剧毛利率下降

近年来白酒消费升级趋势明显,整个白酒产品线逐渐上移,市场份额继续向头部企业靠拢,中小企业的市场空间被挤占,白酒行业竞争愈演愈烈。

通常而言,白酒价格越高,品牌壁垒越深,而中端酒以大众聚餐等消费为主,竞争激烈,对价格敏感度更高,总销量尤其低端酒销量在不断萎缩,各家酒企均在缩减低端产品,而金种子酒持续几年的主要收入来源仍是低端酒,即50元以下产品。

Wind数据显示,2019年前三季度至2021年前三季度,金种子酒的中高档酒营收由2.89亿元下滑至1.59亿元,整体营收增长主要由普通白酒(售价在50元以内,其中颍川佳酿售价甚至低于20元/瓶)的增长(由0.95亿元增长至3.1亿元)贡献。

中高档酒收入的下滑导致了毛利率的下滑,数据显示,金种子酒的毛利率已从2013年的66.04%下滑至2021三季度的26.69%,其中2018年以后呈现加速下滑态势。

根据各酒企三季度数据排名,公司毛利率在同期A股白酒上市公司中排名垫底,这也印证了金种子酒在2021年业绩预告中提到的“次高端产品销售占比较低,综合销售毛利较低”。

股价”五连板“仍面临难题

年度业绩预亏近两亿的金种子酒,在白酒股普跌的同时,却在16日至22日走出连续5个涨停板。

这波股价走势,与其控股股东金种子集团拟引入战略股东暨股权结构调整的公告有关。

2月16日晚,金种子酒发布公告称,集团唯一股东阜阳投资与华润集团附属企业华润战投签署股权转让协议,前者拟以非公开协议转让方式将金种子集团49%股权转让给华润战投,即引入战略投资者。不过,金种子酒的控股股东仍然是金种子集团,实际控制人仍为阜阳市国资委。

上述消息公布后,金种子酒连续5天涨停,从2月低点12.83元/股飙涨至2月22日收盘价23.07元/股,涨幅超过70%,市值从84亿元增加了68亿元至152亿元。

由于股票交易连续三个交易日内收盘价格涨幅偏离值累计超过20%,2月22日晚间,公司发布《股票交易异常波动公告》。公告中,金种子酒表示,公司经与实际控制人和华润战投沟通确认,华润战投受让金种子集团49%股权后,未来12个月内没有涉及上市公司资本运作计划,包括但不限于资产注入、并购、重组等相关业务。

那么问题来了,市场为何反应如此热烈?

此次金种子酒引入的战投华润集团,涉及产业颇多,包括房地产、零售、医药医疗、天然气、啤酒等,在零售和啤酒行业有丰富的运作经验和渠道优势。公开资料显示,华润啤酒在全国有600万个零售终端,华润万家在全国有3300个门店,怡宝的零售网点有数百万个,这些对金种子酒的全国推广来说都是非常宝贵的资源。

近年来,处在困境中的白酒企业引入战投或者控股股东并非个例,如中粮与酒鬼酒、复星与舍得酒业。值得一提的是,2018年华润与山西汾酒的联姻,给汾酒带来了业绩与股价的双丰收:华润旗下华创鑫睿(香港)受让山西汾酒11.45%股权后,山西汾酒从2018年至今净利润翻了近4倍,市值从450亿左右涨到3600亿左右,增值7倍之多。

这在一定程度上解释了为什么市场对这次金种子酒引入华润战投抱有期待,并成为金种子股价攀升的重要推动力。

不过,在战投华润集团的支持之下,处于亏损状态的金种子酒能否转亏为盈,完成产品升级,打造出自身的中高端品牌?作为典型的区域性酒企,如何借助华润集团的全国渠道流量,获得全国消费者的认可?这些都是金种子酒面临的难题和挑战。(思维财经出品)

(《投资者网》丁琬璎)

营业执照公示信息

营业执照公示信息