顺丰同城手里的牌行不行

同城货运赛道越来越热闹了。

5月-6月,福佑卡车和顺丰同城先后提交IPO申请;满帮集团6月份敲钟上市;8月,快狗打车提交上市申请。与竞争者相比,自带“东家”光环的顺丰同城,自然而然地引起资本更多关注。9月29日,顺丰同城宣布苏炳添出任首位品牌代言人,继logo升级、骑士关怀升级后,开启新一轮品牌升级,奔着苏神“又快又稳”的定位而去。

在已上市的快递企业中,顺丰是最早布局同城即时配送业务的。招股书显示,顺丰同城已覆盖全国超1000个市县,服务超53万商家,拥有280万注册骑士,注册用户超1.26亿,并在不断向下沉市场渗透。

以“独立第三方即时配送”为赛道,顺丰同城的市占率高达11%,稳居第一。

顺丰同城能否复制顺丰的成功?背靠顺丰这个稳居头部的物流企业,看好顺丰同城的人不在少数。同城快递市场早就巨头林立,不可否认的是,能够从一众竞争激烈的巨头内卷之下脱颖而出,顺丰同城的确有绝技傍身。

渠道方面,6月24日,顺丰同城正式接入微信物流服务体系,也就是说,顺丰同城除了顺丰,还坐拥微信这个强大的流量渠道,这是一个其他巨头并不具备的优势。据《螳螂观察》了解,针对微信生态,顺丰同城急送接入了两种服务模式――:“微信物流服务API接口模式”和“微信物流服务组件模式”,餐饮、生鲜、商超等多品类商户可根据自身需求选择顺丰同城急送服务。

很显然,当前微信正成为各大企业抓用户私域流量的必争之地,对于顺丰同城来说也将会是一个极具意义的因素。

第二点:全场景业务布局。即时配送行业在快速走向成熟的同时,行业发展重点逐步从"即时物流+餐饮外卖"向"即时物流+多元场景"倾斜。而顺丰同城“满足客户全场景需求”的布局就意味着,不同于美团、饿了么,以及主打“一对一急送”的闪送,顺丰同城急送既能送餐也能送咖啡,还能送低频的贵重商品;既能服务长距离,也能服务短距离;既能服务B端平台外卖、商超宅配,也能服务C端个人跑腿业务。

顺丰同城公司CEO孙海金对其全场景布局野望的描述,能够侧面体现其优势所在:

“顺丰同城急送未来将成为本地生活即时物流的首选服务商,为本地商家提供最优质、最多元的服务;成为个人优质生活服务的探索者,实现个人需求链闭环;成为同城快递升级优化的迭代者,打造全新行业模式。”

此外,对客户的专属定制化服务也是较为亮眼的加分项。为满足客户的不同需求、提升客户的优质体验,顺丰同城会为客户提供量身定制的服务。比如针对网红奶茶店,顺丰同城会配置茶饮甜品领域的解决方案专家,通过提升运输配置如专业的保温保冷设备,确保饮品口感更佳,不断为奶茶品牌进行背书,助推饮品复购率的提升。

在多重差异化竞争力的加持之下,顺丰同城在即时配送领域占据了一席之地。招股书显示,顺丰同城订单总数由2018年7.98千万笔增至2019年2.1亿笔,再进一步增至2020年7.6亿笔,复合年增长率为208.7%。而根据艾瑞咨询报告,同期即时配送服务行业的复合年增长率为27.0%。

质疑:重复顺丰快递的老路?

尽管以上数据可圈可点,但顺丰同城赴港上市的消息,实际也引发了许多非议。

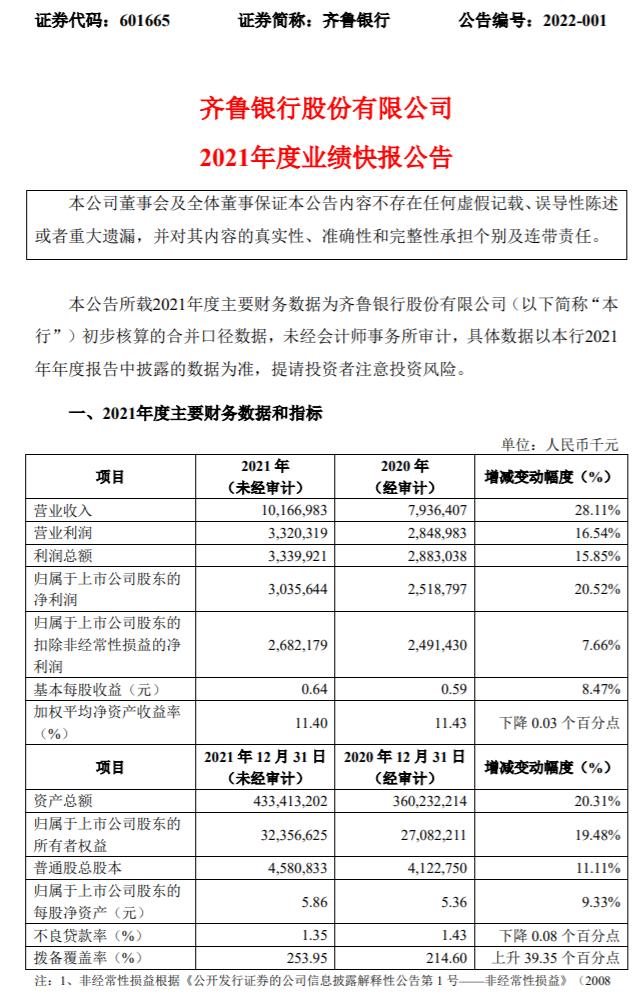

持续巨额亏损造成的业绩压力是市场诟病的焦点之一。据招股书披露,最近3年,顺丰同城的净利润分别为-3.28亿元、-4.70亿元、-7.58亿元,3年合计亏损15.56亿元。

在十几公里的配送赛道中有这样一个“怪圈”:快递公司没赚到什么钱,卖摩托车、电动车、卖电动车电池的倒是赚得盆满钵满,甚至连贷款买车的金融服务公司都分到了一杯羹。即时配送由于自身的特点,规模效应很低——美团外卖日均单量从1100万单做到了2800万单,这期间都没见到单件配送成本的下降。

对于顺丰同城来说,营业成本支出主要是人力外包成本,2018-2020年占比分别为97.80%、97.30%和97.81%;单票人工成本为15.01、11.26和6.47元/单,且暂时单票收入未覆盖单票人工成本。

这里可以跟成立更早的达达集团做个简单对比。2020年顺丰同城和达达集团的单量分别为7.61和10.57亿单,其中最后一公里单量分别为5.40和7.38亿单;单票收入方面,顺丰同城逐年降低,2018-2020年单票收入为12.45、9.98和6.37元/单,达达集团则是逐年提升,同期单票收入为3.73、4.11和5.43元/单。

单票成本方面,顺丰同城2018-2020年单票成本为15.35、11.57和6.61元/单,达达集团同期单票成本为3.97、3.77和4.47元/单,业务结构差异下单票成本低于顺丰同城。

结合亏损现状,就不免让市场产生疑虑:顺丰同城是否会走上与快递类似的老路,成本控制不利、陷入“增收不增利”的困局,依旧要依靠高价来维持利润来源?

《螳螂观察》认为,这也许要看顺丰同城接下来,能否准确且有效地在几个发力方向上落子。

首先,业界人士表示,同城即时配送领域正处于行业上升期,目前即时配送的覆盖率还有限,一二线城市的覆盖密度还远远不够,三四线城市的即时配送更是还有不可估量的空间。考虑到一二线城市市场已呈现饱和竞争的白热化状态,挖掘下沉市场就是下一个争夺新增用户的重点。

其次在骑手端,数据显示,截至2021年5月31日,顺丰同城已经拥有了超过280万位注册骑手。配送能力的持续提升、运力池的打造,是其订单履约能力的重要保障,而如何降低骑手成本在总收入中的比例,更是顺丰同城实现盈利的关键一步。

此外,根据招股书,2018年至2020年,顺丰同城来自前五大客户的收入占其总收入的67.7%、67.1%以及61.2%。比重超过半数,如此粘性对于顺丰同城的重要性不言而喻,是需要保持的客户优势。接下来能否继续为其客户提供更加高效优质的服务、不断深化加强同主要客户的联系、避免客户流失,会是一场持久战。

怎么这么着急上市?

作为一家刚刚独立运作不久的公司,顺丰同城从开始独立运作到如今赴港上市,仅仅过去两年。尽管亏损企业可以在港美二地的资本市场上市,但毛利转正后再上市岂不是更占优势?究竟是何种原因令顺丰同城如此急于上市?

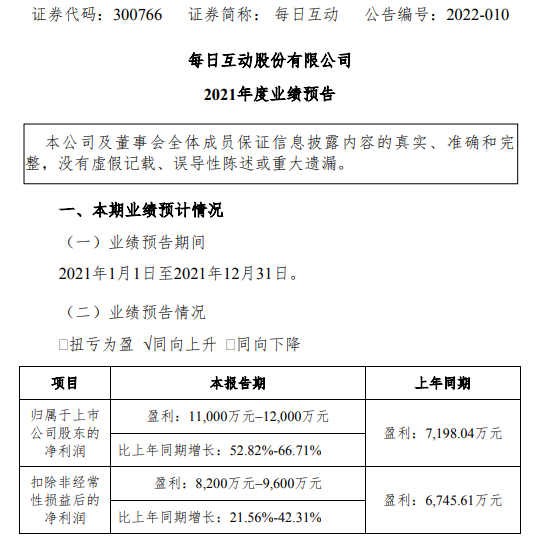

从市场来看,伴随着本地消费市场的活跃,即时配送服务行业也在快速成长。艾瑞咨询报告显示,即时配送服务行业的年订单量从2016年的46亿单增至2020年的210亿单,复合年增长率为46.0%;预计2024年中国即时配送服务行业的年订单量将进一步增至643亿单,2020年至2024年年复合增长率为32.3%。

顺丰同城招股书还另外披露了独立第三方即时配送服务的数据。独立第三方配送平台中,订单量从2016年的5亿单增长至2020年的30亿单,复合增长率为53.2%;预计2024年这一数据将增长至122亿单,2020-2024年间的复合年增长率约为41.9%。

配送市场的庞大规模和发展速度对顺丰同城是算是风口,可以说当前的市场机遇是机不可失时不再来,这也是顺丰同城为何亏损还要持续加大投入的主要原因。

另外一点要从顺丰本身的业务布局来说。顺丰是不折不扣的物流龙头,但自打步入2021年,其业绩表现就一直不佳,第一季度甚至出现了近10亿元的亏损。第二季度能把业绩净利润扭转至17.49亿元,对顺丰来讲已经着实不易。

在这其中,除了自身在设施、运营层面的优化以外,主要还是吃到了618电商节带来的红利——根据国家邮政局统计数据,6月份,全国快递服务企业业务量完成97.4亿件,同比增长30.4%。

但这对顺丰来说并非完全的好事,因为与其他多数物流企业不同,顺丰与电商的捆绑、依托关系要弱得多。一来顺丰价格偏高,和电商平台薄利多销的习惯不匹配;二来电商平台和物流企业早已捆绑严重,阿里有通达系、京东有京东物流、拼多多有新入局的黑马极兔——“独自美丽”的顺丰不在候选之列。

随着电商平台和其它物流的捆绑越来越深,错失红利期的后果也许会逐渐加重。为了能从电商业务的牵制中暂得喘息之机,顺丰选择在多元化布局上去寻求新增量,而将同城业务进行拆分送入资本市场,就是它的重要布局。

根据申万宏源证券分析师预计,国内即时配送订单量有望在十年内翻8-10倍,达到1500-2000亿单。假设单均收入5-6元,意味着这将支撑起万亿左右的行业收入规模,成为物流行业重要的细分赛道。毋庸置疑,它将是顺丰平衡业务布局、成为供应链平台基础设施提供商中的关键一环。

市场虽大但突围不易。从上面两个方面去讲,顺丰同城业务的独立上市是顺理成章。

顺丰创始人王卫曾说,顺丰是个有信仰的企业,但资本和投资者并不一定会有信仰。的确,市场容不下太多纠结,于是“对财富根本没多少兴趣”的王卫,也走上了多元化这条做大做强的必经之路,这未尝不是一种“妥协”。而这样的妥协给了市场一份期待,未来顺丰庞大的运力流量还将流向哪里,顺丰同城又能不能冲出一片新天地?

营业执照公示信息

营业执照公示信息