■ ESG从环境、社会、公司治理的角度来衡量企业发展的可持续性,成为全球关注的主流投资理念

■ 国内公募基金ESG投资布局迈入快车道。2020年末,公募行业ESG主题策略基金、绿色方向基金、社会责任方向基金以及公司治理方向基金,管理规模合计约1900亿元

■ 老牌龙头华夏基金旗下ESG产品业绩喜人,华夏能源革新A近三年收益率达416%,为同类基金收益率亚军

■ 南方基金构建ESG投资全流程体系,在有效规避风险的同时发掘企业长期价值。南方ESG主题成立以来收益率超过60%,成为纯ESG基金中的绩优代表

公募基金致力于在提供稳健收益的基础上追求超额收益,怎样的投资理念能达到这个目标?

ESG(环境、社会和公司治理)投资理念指出了一条可行的路径。ESG是 Environmental(环境)、Social(社会)和 Governance(治理)的缩写,是一种关注企业环境、社会和治理绩效的企业评价标准。

近年来,ESG已成为投资圈一大热词,越来越多的金融机构积极进行探索和实践,将ESG理念贯穿到公司风险管理以及决策流程中,国内公募基金ESG投资布局也由此迈入快车道。

日前,基金业协会党委委员、副秘书长黄丽萍在第15届基金行业年会上透露,截至2020年末,超过1/10的基金管理公司已经将绿色投资纳入公司发展战略,超过1/4的基金管理公司已经开始构建绿色投研体系。

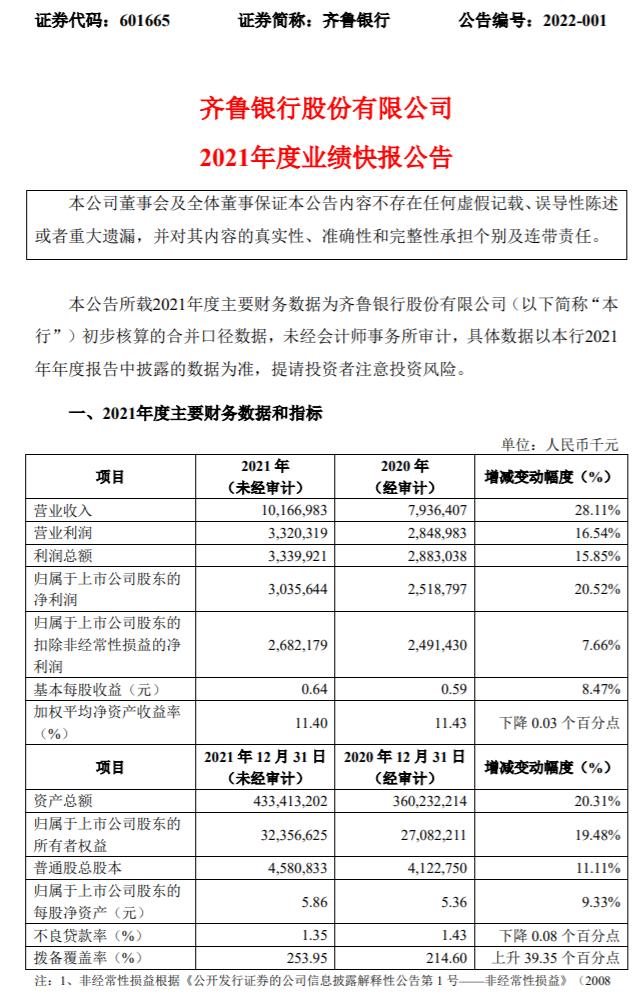

据基金业协会数据,ESG投资规模增长迅速,一年半内规模增长近8倍。2019年6月底,名称中包含低碳、环保、绿色、新能源、美丽中国、可持续和公司治理等关键词的公募基金,合计管理规模达233亿元。2020年末,公募行业ESG主题策略基金、绿色方向基金、社会责任方向基金以及公司治理方向基金,管理规模合计约1900亿元。

今年,ESG基金持续热销,首募规模喜人。已经成立的ESG基金业绩表现可圈可点,近三年(2018年10月14日至2021年10月13日)有63只基金收益率翻倍,其中19只超过两倍,9只超过3倍。

近期,《投资者网》推出《公募基金ESG责任投资先锋榜》专题,旨在展现基金公司承担社会责任的具体实践。据了解,多家基金公司从组织建设入手,在投资各个环节中嵌入ESG思维。以华夏、南方为首的14家基金公司,自成为联合国责任投资原则组织(下称UN PRI)成员后,在ESG投资领域重兵布阵,实现经济效益、社会效益、环境效益的统一,成为践行ESG责任投资的先锋。

华夏基金:践行ESG同样是龙头

公募基金践行ESG理念已经取得显著成效,这从相关产品的规模上得到体现。全部ESG基金中,有3只今年二季度末的规模超过100亿元,其中两只更是超过200亿元。华夏能源革新A规模达224亿元,高居榜首。

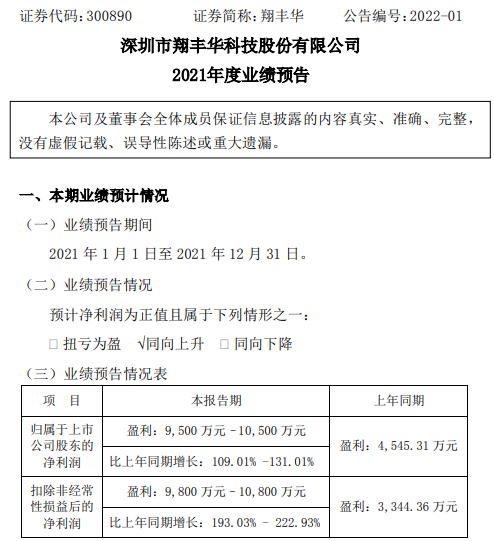

实现如此大的规模,得益于该基金收益率领先。华夏能源革新A近三年收益率达416%,为同类基金收益率亚军。

华夏能源革新A是华夏基金推行ESG理念后推出的产品。作为国内基金行业老牌龙头,华夏基金在践行ESG方面同样领先。据该公司内部人士介绍,早在2013年,华夏基金就开始跟UN PRI进行接触,当时并未签署会员协议。此后,国外的一些机构投资人与其谈合作的时候,把基金公司是否做ESG投资、是否签署加入UN PRI会员,作为谈判的首要条件。

拥有国际视野的华夏基金,在2017年3月与UN PRI签署了会员协议,成为国内首家加入此组织的公募基金公司。

同年6月,华夏能源革新A成立。此基金2020年收益率达120.65%,在395只同类基金中排第11名。2021年初至今,此基金收益率仍旧排在前15名。

成为会员只是第一步,落实到投资实践中,还有很长的路要走。

据了解,华夏基金在2017年建立了ESG投资研究团队,是境内第一批开展可持续投资的资产管理人。这个团队基于中国上市公司的特点,开发出一套适用于本土市场的可持续投资研究框架。

2020年,中国提出在 2030 年前达到碳达峰、2060 年前实现碳中和的目标。同年,华夏基金在公司层面设立了ESG业务委员会,负责统筹管理公司的ESG投资和推广业务。华夏基金总经理李一梅曾表示,该公司成为国内最早在公司层面设立ESG业务委员会的公募基金公司。

同时,李一梅还介绍了华夏基金应用ESG原则控制尾部风险的有效性。“一方面,一般投资的收益率是20%和30%的差别,而踩雷与否则是0和1的差别,ESG原则恰好能避开‘踩雷’;另一方面,从积极的角度讲,用ESG视角也可以帮助我们发现质地良好的投资品。”

管理层面的准备,最终在产品层面结出硕果。今年华夏基金又率先推出碳中和ETF——华夏中证内地低碳经济主题ETF。此基金7 月27日开始募集,7月30日即宣告成立,首募29.14亿元,成为今年ESG基金首募规模亚军。

南方基金:避险盈利两不误

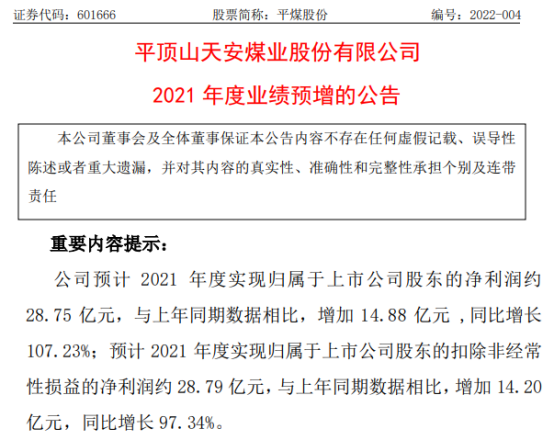

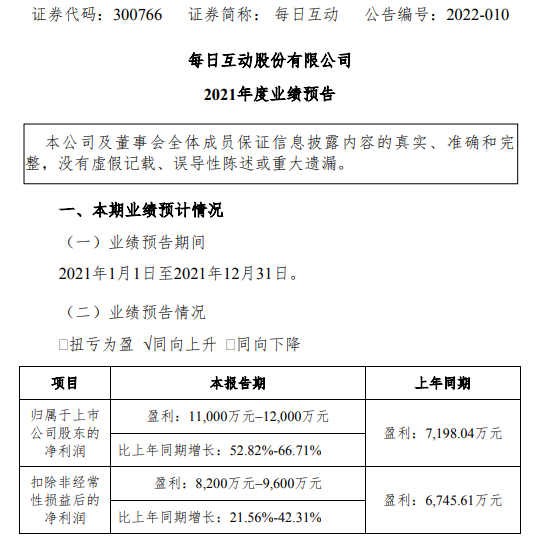

南方基金在ESG投资领域的实践步伐也相当突出。2018年6月,南方基金正式成为UN PRI的签署成员。2019年12月,南方ESG主题基金成立,属于国内首批纯粹意义上的ESG基金。

该基金优选各个行业在ESG方面表现突出的上市公司,挖掘质地优秀、具备长期价值增长潜力的上市公司进行投资。

与其他基金业绩比较基准是宽基指数不同,南方ESG主题基金的业绩比较基准指数是中证中财沪深100ESG领先指数。该指数采集沪深300指数样本股中ESG表现前100名的企业股票,作为成份股编制的指数。这是首只在中国和欧洲两地同步发布行情的ESG股票指数,是中国绿色金融国际化的积极探索。

叠加基金经理的智慧贡献,南方ESG主题基金从成立到今年6月30日,跑赢该指数69.26个百分点。

此外,在ESG理念实践中,南方基金还对研发投入重兵。据该公司总经理杨小松介绍,鉴于国内企业的ESG信息披露数据不完整,南方基金通过外部数据采集、金融科技和算法等手段,完成了对全部A股4000多个上市公司的碳排放测算数据库,这构成了其深入研究与投资的基础。

今年4月,南方基金发布国内公募基金首份ESG投资年报,总结了南方基金在ESG投资领域的作为,并对公司运营中的碳排放、水资源使用等环境信息进行了详细披露,在推动我国公募基金行业的ESG进程上起到了积极的表率作用。

据《南方基金2020ESG投资报告》披露,南方基金将ESG因素纳入投资分析、研究和决策之中,逐步构建了公司独特的“事前+事中+事后”ESG投资全流程体系,实现综合考量投资标的ESG表现,强化投资的ESG风险管理,为客户提供稳健收益的同时追求超额收益。南方基金ESG评级覆盖4052只股票与5241个债券主体,合计9293只投资标的。

2020年,债券市场违约事件频发,有瑕疵公司的债券,会因评级变动,债券价格大幅波动。而南方基金凭借自己的ESG评级体系进行跟踪,规避了风险。

《南方基金2020ESG投资报告》讲述了一个案例,A公司是中国地产行业龙头公司之一,其董事会及管理层稳定、定期公开披露ESG报告、积极参与公益捐赠等社会活动。先前,南方基金给予A公司ESG评级“C级”。2020年4月,A公司披露了与实控人的一笔关联交易。南方基金注意到,该笔关联交易存在明显定价低估的情况,有失公允,研究员下调其ESG评级至“F级”。

在南方基金下调ESG评级后,市场开始大范围讨论A公司这笔有失公允定价的关联交易,投资人对其实控人的公司治理品行产生一定顾虑,A公司债券价格下跌。2020年5月下旬,境外评级机构穆迪正式下调A公司评级。

可以看出,南方基金对A公司的评级下调颇具前瞻性,ESG投资能够起到规避风险和帮助发掘企业长期价值的作用。

ESG投资在中国尚处于起步阶段,未来将有更多基金公司加入到ESG相关产品的研发中,让投资者可以更加便捷地参与ESG主题性投资。

(《投资者网》常阳)

营业执照公示信息

营业执照公示信息