10月21日,华人置业(00127.HK)公告称,已通过场外交易出售本金总额4800万美元票据,票据发行人为佳兆业集团控股有限公司(01638.HK)。

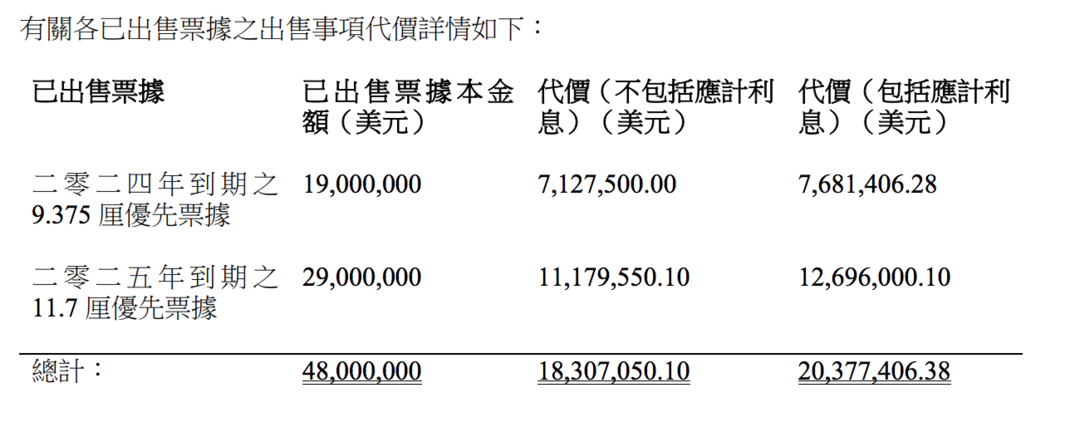

公告显示,此次出售票据共为两笔,一笔是2024年到期的9.375厘的优先票据,还有一笔是2025年到期的11.7厘优先票据,两笔票据共回笼本息2037.74万美元(相当于约1.58亿港元)。其中,一笔2025年到期的优先票据,华人置业于今年4月28日刚刚认购。

按照公告,在此次出售票据之前,华人置业共持有本金总额2.25亿美元的佳兆业票据,伴随着此次出售完成,华人置业手里还剩下17.7亿美元的佳兆业票据。

华人置业称,预期集团将因出售事项而于截至2021年12月31日止年度的损益内录得已变现亏损约2.25亿港元。

对于出售后所得款项用途,华人置业表示,出售事项为集团提供即时流动资金,让该集团重新分配所得款项,迎接可能出现的其他再投资机遇。所得款项将初步用作一般营运资金,并于机会来临时用作再投资。

在佳兆业之前,华人置业于今年8月23日亦发布出售票据的相关公告,彼时,华人置业通过场外交易出售本金总额700万美元票据,票据出售后回笼本息699.7万美元(相当于5439.2万港元),该笔票据的发行人为中梁控股集团有限公司(02772.HK)。此次交易让华人置业的年内已变现亏损约134.1万港元。

除了为公司提供流动资金,华人置业接连亏本出售高息美元债票据背后或也和当前房企面临的困境有关。

10月18日,国际评级机构穆迪下调了多家房地产的企业评级,其中就包括佳兆业集团。穆迪将佳兆业企业家族评级由B1下调至B2,且将评级列入负面观察。穆迪预计,佳兆业在未来6-12个月流动性将减弱并增加融资风险,鉴于佳兆业在未来12-18个月内是否有足够现金流偿还所有到期的离岸债券存在不确定性,因此进一步下调其评级。此外,穆迪也将中梁控股集团有限公司的“B1”公司家族评级(CFR),将展望从“正面”调整为“稳定”。

营业执照公示信息

营业执照公示信息